ひとくちに“不動産投資”といっても、一棟ものやアパートといった価格が大きい投資から、居住用・事務所とわず建物のうちの、一部屋を購入し投資するものなど様々です。

この稿では不動産投資のなかのマンションについてお話ししたいと思います。

不動産投資をどう知るか?

まず

- 実際に興味がある

- 初めてみよう

という人の中での最初のステップはどう情報収集をしていくかということです。

ネットで検索をかけると、不動産会社主催による不動産投資セミナーや不動産投資会社は沢山ヒットしてくると思います。

投資用のマンションを販売する会社は東京都内でも星の数ほどあります。

そして実はその中でもカテゴリー分けされていきます。

主に

- 自社で不動産の開発を行い販売や賃貸管理をする会社

- 自社で仕入れを行い販売や賃貸管理を専門にする会社

- 開発は行わず、仕入れに特化し業者間の販売を主とする会社

などです。

不動産会社は沢山あれど、提案してもらえる物件の幅や提携している金融機関の条件などの提案力はさまざまです。

知人に不動産業界の人間がいれば、その人を介して。

また、いないようなら「信頼できる知人友人を介して業界の人間を紹介してもらう。」といったことがより良いと思います。

仮に自分に合わないなと思えば断りやすいでしょうし、また話を進めるといった場合でもなにかと動きがとりやすいでしょう。

セミナーの参加も不動産投資の仕組みや概略を知るにはうってつけですが、主催側も販売するとっかかりとしてセミナーを開催しているでしょうから、多少の個人情報の開示や勧誘は覚悟しておいたほうが良いかもしれません。

なぜ不動産投資なの?

さて、この記事を見ている方はご自身のなかでなんらかの問題意識が浮き彫りになったことによって、ネットで検索をかけてページにたどりついたという方がほとんどだと思います。

それは

- 給与の伸び悩みや不安感

- 公的年金への不安を感じた

- 年相応の貯蓄が出来ていないと感じた

- 結婚のタイミングにより家族への保障をあつくしたい

などのライフスタイルの変化などではないでしょうか?

特に2020年はコロナの影響で言いようのない不安を覚えた方も多いでしょう。

不動産投資のメリットしてよく話されるのが、

- 年金対策

- もしものときに現物資産としての不動産を家族に残せる

- 不動産以外の自分の資産を守るためのリスクヘッジ

- 銀行預金と比べたときの利回り

- 所得税・住民税の節税効果

です。

もしその問題解決の手段として不動産投資をイメージしたのであれば、それは正解です。ただし扱い方を間違えると運用が思ってもみない方向に向かうので、自分の中で不動産をどういかしていくのか❔が大切な事だと思います。

仮に不動産投資を始めた時の自分をよくイメージして考えてみてください。

<ポイント>

・【不動産会社の選定】どんな不動産会社なのか?

・【問題解決の手段として】自分自身が不動産を持つとどうなれそうか?

不動産投資って本当に大丈夫なの?

- 実際に営業マンから話を聞いてみた

- セミナーに参加してみた

という方はどんな不動産投資は業界にどんなイメージを持たれたでしょうか?

不動産業界的な話をしていくと、悲しいことにまず売ったら終わりという営業マンや不動産会社が多いのも事実です。

その根源といえるのが、出口戦略がない不透明な提案や担当者の離職です。

不動産投資は短期的に大きく利益が出るような投資ではありません。

また最初に提案を受け、試算された数字がずっと続くわけではありません。

それを念頭にいれてしっかりイメージし考えてることが大切です。

受け身でなく、能動的に収集した情報を精査してみて下さい。

5年後は?10年後は?とイメージを膨らませていくと「この場合はどうなるんだろう?」と分からないながらも疑問が出てくるものですよ。

その疑問に対して全うな提案をしている営業マンであれば、しっかりと答えを出してくれるでしょうし、また不動産だけにこだわらずそれ以外の運用に対してもアドバイスをしてくれるでしょう。

不動産投資を始めたあとで、自分自身が関わることは実はそう多くありません。

- 賃貸管理

- 入居者退去後のリフォーム

- 現状の収支状況

- 売却相談等

など、不動産会社がうけおってくれるはずです。

ただしひとつ年に1回の確定申告だけは自分自身で行う必要が出てきます。

不動産投資を始めたものの、担当営業マンとの関係が希薄で連絡も取れなくなり、結局確定申告を1回もしたことがないという人をよく耳にします。

給与所得以外の所得が20万円以上あった場合は確定申告の義務がありますから注意してください。

なにより初年度の節税分の還付をまったく受けずにいるのはもったいなさすぎます。

不動産投資会社ってどれも似たり寄ったりなの?

実は不動産会社によって、提携できている金融機関に違いがあることがあります。

不動産投資は千万単位の借入をして始めるので、利息は特に大きいポイントになります。

融資を受けるなら出来る限り低い金利で始めたいでしょう。

使える金融機関の幅など選択肢を持つ提案が出来る不動産会社はそう多くありません。

同じ金融機関を利用したとしても、A社とB社で金利が違うなんてこともあり得る話です😲

不動産投資の始め方!実際の流れってどんな感じ?

おおよそ2回から3回の打ち合わせによって話が進むケースがほとんどです。

以下番号をふって大まかな流れをまとめてみました✨

- 不動産会社の選定

- 物件の提案

- 物件の申込み・契約

- 金融機関へ打診・内定

- 金融機関との金消契約

- 購入物件決済(この日からマンションオーナー)

1.不動産会社の選定

どんな不動産会社があるの?

まず実際に興味がある初めてみようという人の中での最初のステップはどう情報収集をしていくかということなのではないでしょうか?

ネットで検索をかけると、不動産会社主催による不動産投資セミナーや不動産投資会社は沢山ヒットしてくると思います。

投資用のマンションを販売する会社は東京都内でも星の数ほどあります。

そして実はその中でもカテゴリー分けされていきます。

主に

・自社で不動産の開発を行い販売や賃貸管理をする会社。

・自社で仕入れを行い販売や賃貸管理を専門にする会社。

・開発は行わず、仕入れに特化し業者間の販売を主とする会社。

などです。

不動産会社は沢山あれど、提案してもらえる物件の幅や提携している金融機関の条件などの提案力はさまざまです。

不動産会社を紹介してもらう

知人に不動産業界の人間がいれば、その人から。

またいないようなら信頼できる知人友人を介して業界の人間を紹介してもらうといったことがより良いと思います。

ひと昔前の不動産会社といえば、ハンコを押すまで帰してもらえない。

自宅まで押しかけてきて断っているのに延々と話をしてくる。

色恋営業など悪質な勧誘手口がありました。

仮に自分に合わないなと思えば断りやすいでしょうし、また話を進めるといった場合でもなにかと動きがとりやすいのもメリットのひとつです。

不動産投資セミナーに参加してみる

セミナーの参加も不動産投資の仕組みや概略を知るにはうってつけですが、主催側も販売するとっかかりとしてセミナーを開催しているでしょうから、多少の個人情報の開示や勧誘は覚悟しておいたほうが良いかもしれません。

私が実際に参加したセミナーでは、品川の貸しホールのような場所で参加者30名前後。

年齢層はおおよそ20代後半から30代後半くらい。

威圧感は全くないものの、隣には主催不動産会社の営業マンがマンツーマンでぴったりと張りつく状況で、セミナーが終わりにやはりアンケートと称して年齢、家族構成、職業、年収など記入し、実際に詳しく提案を聞きたいという人は別日でアポイントをとる流れでした。

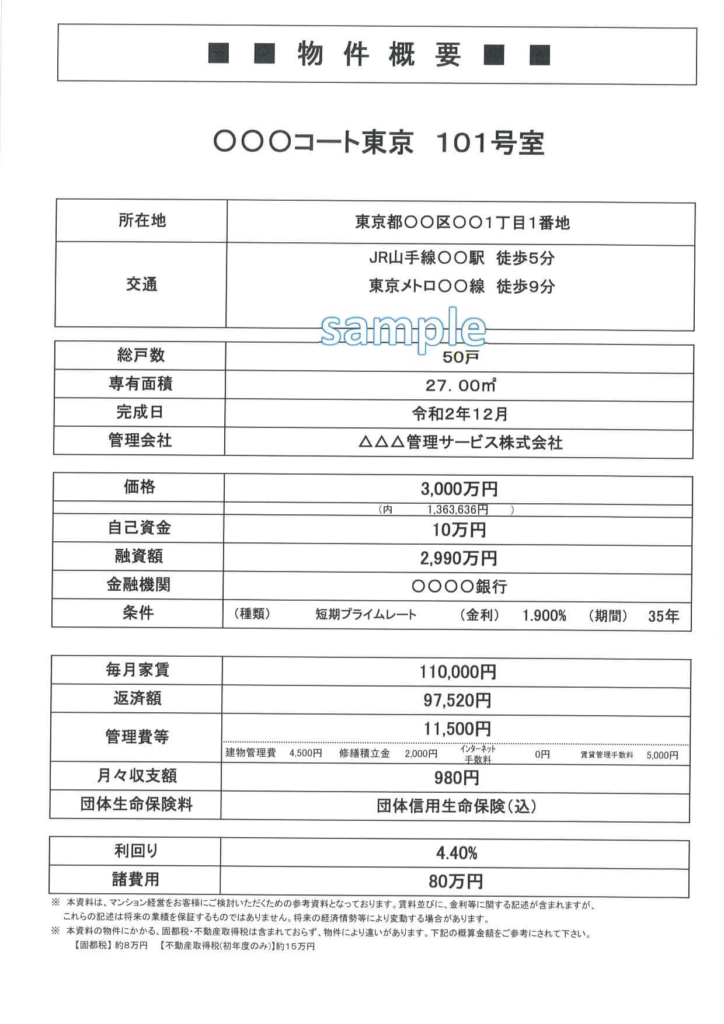

2.物件の提案

不動産会社が決まったら、不動産会社の方から提案が行われます。

提案物件の詳細

提案を受ける物件価格はいくらで、金融機関からいくら借入を受けるのか?そして月にいくらの収入(支出)があるのか?という簡単な収支計算を提示されるでしょう。

自分の口座に直接出入りするお金ですので入金、引落し口座などはひとつにまとめておく方が便利です。

また金利は変動するため、支払額は提示された金額が借入期間内において保障されるわけではありません。

新築物件の場合、修繕積立金は建物管理会社が少なく見積もっている場合がおおく、数年後には数千円値上がりするケースがほとんどです。

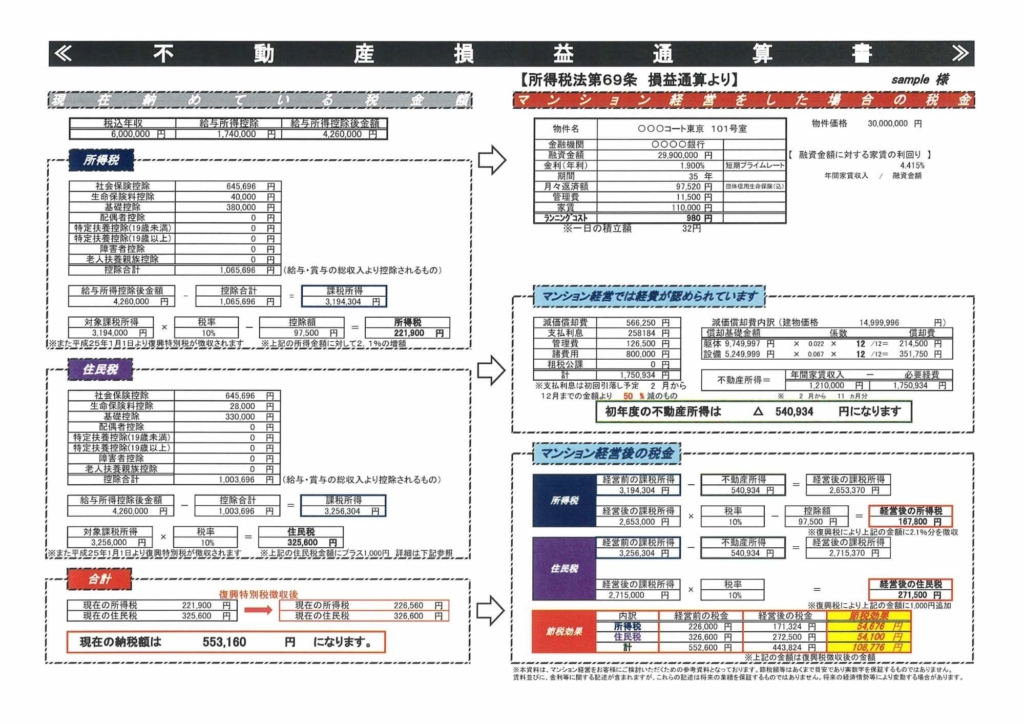

初年度の節税効果

不動産を所有した節税効果は、ほぼ初年度のみと考えた方が良いでしょう。

ここでいう節税効果とは毎月の給与から差し引かれている所得税・住民税のことです。

一年の間にどれくらい税金を納めていたか?というのは余程普段から意識していないと分からないもの。不動産を所有したことによる所得税の還付、また翌年6月からの住民税の軽減効果など自分にとってどれくらいメリットがあるのか?しっかりと確認することが大切です。

売却の想定シミュレーション

所有5年超での売却益を期待する場合、金融機関からの借入金がどれくらい減っているのか?を把握することは非常に大切です。

通常年2回の金利の見直しがある為、提示された金額通りにいくことはないかもしれませんが、金利上昇を踏まえたうえでのシミュレーション、売却の出口戦略の話は聞いておくとよいでしょう。

3.物件の申込み・契約

対不動産業者間での物件購入の申込や物件の購入契約のことです。

申込みの前に提案を受けている物件を事前に見に行ったりしていると、より自分の中でのイメージがつかみやすいのではないでしょうか?契約は宅地建物取引士立ち合いのもと行われ、売買契約書、重要事項説明書などの説明を受けたうえで署名捺印します。

物件の手付金を支払うのもこのタイミングです。

4.金融機関へ打診・内定

提案を受けている金融機関へ申込を行います。

氏名、住所、年齢、メールアドレス、自身の年収や資産状況、その他の借り入れ状況、

勤務先情報や職歴なども記入します。

この際、身分証明書(運転免許証・保険証など)も合わせて添付し、書類提出後、窓口となる不動産会社へ審査結果の連絡が入ります。

当初の提案通りの内容で進められる場合もあれば、申告した資産のエビデンスの提示を求められるなど条件付きになったり、提案時の融資額より減額になるケースもあります。

その際は、再度不動産会社との打合せを行い、前に進めていきます。

5.金融機関との金消契約

金銭消費貸借契約と呼ばれるものです。

この契約は借入を行う金融機関側との契約となります。

金融機関へ直接出向き契約を行うケースや、タブレットにより遠隔で契約を行うケースなど、契約の仕方は金融機関によってことなります。

1時間ほどの時間の中で改めて金利上昇についてや空室リスクの了承などの話がある他、契約書類に署名捺印をしていきます。

6.購入物件決済

金銭消費貸借契約を行った月末に決済が行われます。

この日付が不動産の所有日となります。

まとめ

以上が不動産投資を始めるにあたってアンテナを張るべきポイントです。

どんな商材の営業マンでもせかせかしていたり、契約を取り急ぐような営業マンは信用できませんよね。

不動産は高い買い物です。

だからこそ信頼できるひとからの情報だったり、また自分自身が期待をもって建設的に考えをまとめて進められる提案が一番です。。

コメント