不動産投資の出口戦略のひとつとして売却があります。

不動産を売って利益を出したいと考えるのは当然ですよね?

『〇年後に売却をして利益を出しましょう❕』といったよく使われそうなセールストーク。

儲かるならと営業マン任せにして自分は丸投げしていませんか?

不動産業界では曖昧な提案やどんぶり勘定でシミュレーションの試算が甘かったりすることがあります。

ではこちらはどう対処するのか❔答えは簡単です。

しっかりと知識をインプットして、提案を真に受けずしっかりと自分で考えて前にすすむ答えを出すことなのです。

そもそも金融商品で言われるがままに、こうしますああしますはあまりにも無防備過ぎます。

この項では不動産の売却に関することをまとめていきます。

不動産を売った場合、税金はかかるの?

不動産を売ることを難しい言葉で言い換えると“譲渡”といいます。

そして譲渡の際にかかる税金を譲渡税といいます。

譲渡税は“譲渡所得金額”にかかり、その金額がプラスであれば税金がかかり、マイナスであれば譲渡に関する税金はかかりません。

譲渡税は不動産を所有してから、不動産を譲渡する年の1月1日現在で、

- 5年以下なのか?

- 5年超えなのか?

で大きく税率が変わります。

税率は下記の通りです。

| 所有期間 | ||

| 短期(譲渡の年の1月1日で5年以下) | 長期(譲渡の年の1月1日で5年超) | |

| 税率 | 39.63% (所得税30.63% 住民税9%) | 20.315% (所得税15.315% 住民税5%) |

大きく利益が出たとしても、譲渡するタイミングで税率が大きく違いますから十分注意してください。

譲渡所得ってどうやって計算するの?

どのように譲渡税がかかるのか❔は上記で説明しました。

では課税の対象金額となる“譲渡所得”はどのように算出されるのでしょうか?

実は意外と簡単に計算出来るものなんですよ。

まず、譲渡所得の計算方法は以下の通りです。

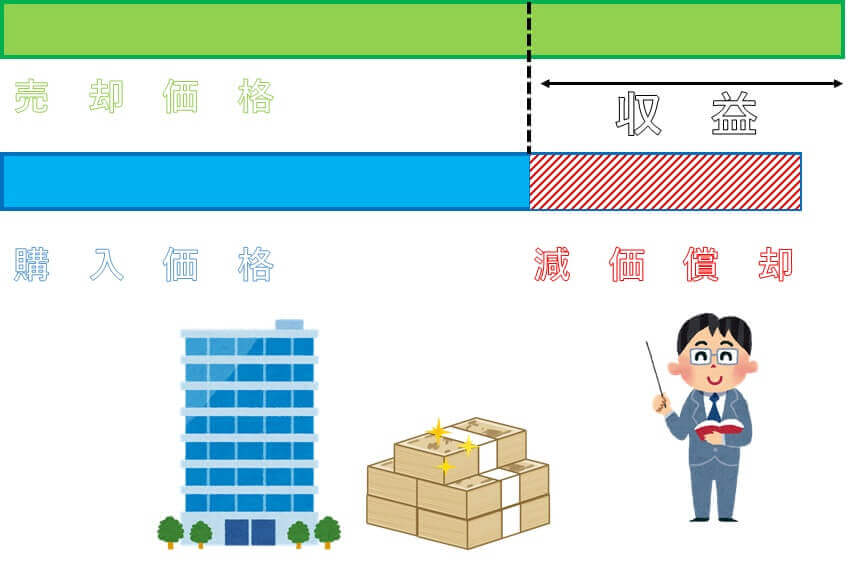

譲渡所得 = ※¹譲渡価額 - (※²取得費+※³譲渡費用)

ひとつめ、※¹譲渡価額です。

譲渡価額とは土地や建物の売却代金などをいいます。

つまり、今回いくらで売却をしたか?ということです。

2つめ、※²取得費は譲渡(売却)をする不動産の土地と建物をいくらで購入したか?ということです。

さて、この取得費。

購入当時の金額をそのまま計算式に当てはめることができません。

不動産を所有している期間内で減価償却した建物の金額を差し引かなくてはなりません。

税務上は未償却残高を建物分の費用として計上します。

建物の金額は“躯体”と“設備”に分けて所有してから1か月毎に減価償却をしていきます。

減価償却の年数や償却率はその物件が新築なのか中古なのかにより異なります。

土地は減価償却をしないため、購入した当時の金額で取得費として計上できるので、取得費を整理すると、

取得費 = 建物未償却残高(躯体/設備) + 土地の金額

となるわけです。

みっつめ、※³譲渡費用は譲渡(売却)するために支払った費用のことを言います。

譲渡(売却)に関して業者に支払う仲介手数料や契約時に必要となる収入印紙代がこれにあたります。

なお譲渡(売却)先が個人ではなく、業者へ買い取ってもらう場合は仲介手数料が発生することはありません。

不動産を買い取った業者は利益を上乗せして再度市場に販売したり、自社で所有し運用をすることになるでしょう。

- 「売却をしませんか?

- 「今すぐに売らないと大きく損をすることになるので査定だけでも!」

といった不動産を所有している方はDMが自宅に届いたり、営業電話がかかってきたことがあるでしょう。

これは先ほど話した買取をして再販する業者であるケースが高いと思います。それが悪いとはいいませんが、業者も利益を出したいので出来るだけやすく不動産を仕入れたいはずです。

仮に売却をするのであれば提示された金額で言われるがままに動くのではなく、このような流れを頭にいれたうえで交渉をしてみるのもアリ!?なのかしれません。

(不動産業者も慈善事業ではないので利益を追及することは当たり前のこと。否定をしているわけではありません。)

不動産を売るタイミングっていつなの?

まず、不動産の価格に関することです。

さきほど不動産を所有している期間によって譲渡(売却)にかかる税金の税率が異なることはおはなししました。

「どうせ売却をするなら少しでも得をしたい!」

コレ、当たり前ですよね。

では市場の価格はどのように変化していくのでしょうか?

ざっくり言ってしまうと不動産が市場で動けば動くだけ価格に反映してきます。

不動産の価格相場は需要と供給のバランスによって変化するのです。

不動産を買う法人や個人が増えてくると価格相場は上がります。

たとえば、法人の懐がうるおっているとすると、わざわざ設備投資や会社の運転資金を

銀行から借入しようとまず思いません。

現金が手元にあるのなら、わざわざ利息がもれなくついてくる借入はしませんよね。

その場合、お金を貸し出したい側である銀行は、不動産への融資に積極性を持ちはじめます。

銀行側はお金を貸すことで利息(手数料)を取りたいので、融資の間口がひろがるイメージです。

この循環に入るとさらに法人や個人で不動産を購入しようとする流れが増えて、結果需要が高まり、価格相場にも影響してくるわけです。

このタイミングをはかって、売却(譲渡)を狙うのはひとつ戦略として考えられるでしょう。

不動産は一般的に景気に大きく左右されずらいとされています。

しかしながら、このコロナ騒動のなか大きく打撃を受け、収益性を減らしたであろう不動産があります。

ズバリ、貸店舗やオフィスがそれにあたります。

街を歩いているとここ半年の間でやけに空き店舗が目立っていたりしませんか?

世間はオフィスに出勤する働き方から、テレワークへ。

また外で食事をするのではなく、自炊やお持ち帰りをするなど、飲食店を利用する機会がめっぽう減ったという方は少なくないはずです。

収益性は不動産の価格を決める要素のひとつでもあります。

不動産価格にわずかながらも反映してくる事はおおいに考えられるでしょう。

その点でいうと居住用不動産である場合、家賃を少しでも安いところへという住み替えなどは考えられるでしょうが、需要が著しく低下するとは考えづらいと思います。

次に、売却(譲渡)のタイミングと同時に大切なのは、不動産を購入した当時に利用した借入が今現在どこまで減っているのか!?ということです。

これをココでは元金減りとします。

自分の借入がどれくらい減っているのかは、借入をした金融機関から、確定申告時期に送られてくる返済実績表で確認をすることができます。

なぜこれが大事か!?答えは簡単です。不動産を売却(譲渡)後に自分の手元に残るお金が実際どれくらいになるのか?に大きく影響がでるからです。

例えば、

所有している不動産の譲渡価額を2,000万円とします。

取得価格と譲渡費用は合わせて1,800万円です。

課税対象となる譲渡所得はプラス200万円なので、譲渡税の支払が発生します。

そして、今お話ししている元金減りがどう絡んでくるかというと、

元金が1,900万円だった場合、譲渡価額の2,000万円と相殺して100万円。

その100万円から譲渡税が引かれることになるため、実際は手元にお金が残らなかったりすることもあります。

不動産市況と不動産の所有期間、そして元金減り。

これを総合的に考えて判断することが良いでしょう。

まとめ

いかがでしたでしょうか。

コロナ渦中で所有している不動産を早々に売りぬいたほうがよいのでは!?

また買うなら今と考える人もいるでしょう。

売却に関していうと利益を出したり得をするというのは今回まとめたとおり、所有期間による譲渡税率や元金減りの状況により物理的に不可能なケースもあります。

居住用のワンルームマンションに関していうと価格下落の影響は大きくないはずです。

おちついて状況把握をし、検討することが大切です。

コメント